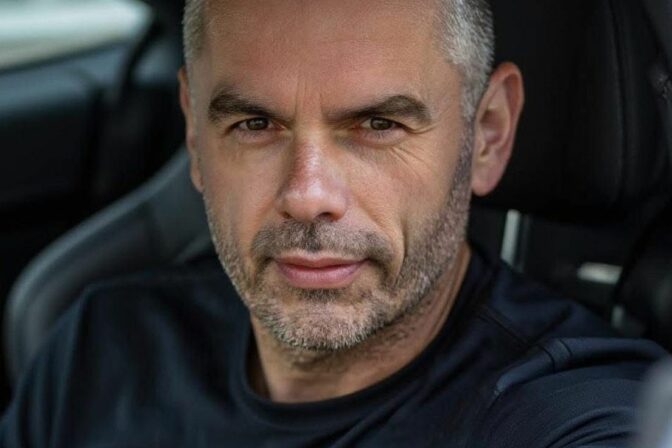

Videorozhovor s Marcelom Blažekom, manažérom pre poistenie podnikateľov a priemyselných rizík zo spoločnosti Centrum poistenia.

V súčasnej dobe je pojem podpoistenie veľmi často skloňovanou témou. O tom, aké sú riziká tohto nežiaduceho javu, kedy vzniká a ako sa mu vyhnúť, sme sa rozprávali so špecialistom a manažérom pre poistenie podnikateľov a priemyselných rizík zo spoločnosti Centrum poistenia, Marcelom Blažekom.

Čo je to podpoistenie a ako vzniká?

Podpoistenie je uvedenie inej hodnoty v poistnej zmluve, ako v skutočnosti ten konkrétny majetok má. Uvediem to na úplne laickom príklade. Pred piatimi rokmi som poistil dvojizbový byt na 150 000 eur a aktuálna trhová, respektíve poistná hodnota bytu, ktorá by sa mala uvádzať na poistnej zmluve, je 200 000 eur. Ja som neurobil potrebnú aktualizáciu, to znamená, že som podpoistený.

Existuje niekoľko možností, ako môže podpoistenie vzniknúť. Jednou z nich je samotné rozhodnutie klienta. To znamená, že za stanovenie hodnoty je zodpovedný klient, ktorý ju chce uviesť v takejto výške. Druhá rovina je tá, že konkrétnu poistnú zmluvu, respektíve poistnú hodnotu, by mal klientovi odporučiť finančný sprostredkovateľ a usmerniť ho, aká je správna výška. Či už na základe znaleckého posudku, alebo na základe výpočtu podľa štvorcových metrov. V dnešnej dobe existujú poistné kalkulačky, ktoré aktuálnu hodnotu dokážu vyčísliť.

Veľa týchto nehnuteľností a domácností je podľa súčasných štatistík podpoistených a dôvodom býva nasledujúci fakt. Keď si beriete hypotéku, spolupracujete s istým bankárom, ktorý napríklad nemá skúsenosti a poistí danú nehnuteľnosť na výšku úveru a nie na jej reálnu trhovú hodnotu. Ide o typický príklad, ktorý sa často stáva v praxi. Prípadne máte neskúseného finančného poradcu, ktorý dobre toto riziko nevyhodnotí a nehnuteľnosť podpoistí. Podľa mňa je to vplyvom najmä konkrétnych odborných vedomostí daného finančného sprostredkovateľa. Klient má možnosť sa rozhodnúť, či si vyberie priamo poisťovňu, alebo konkrétneho finančného poradcu. Pri jeho výbere si treba však dobre premyslieť a overiť, či má naozaj dostatočné znalosti a vedomosti v danej oblasti a vie to poistenie naozaj nastaviť správne. Mnohokrát sa stretávam s tým, ako som spomínal, že práve finančný poradca nedostatočne vysvetlí klientovi, ako sa správne stanovuje hodnota a klient tým, že je neznalý, tak súhlasí so svojim finančným sprostredkovateľom a už tu prichádza k spomínanému podpoisteniu.

To znamená, že úloha finančného sprostredkovateľa je v tomto prípade veľmi dôležitá a netreba podceňovať jeho odbornosť. V ktorých typoch poistenia nám najčastejšie hrozí podpoistenie?

Najčastejšie vzniká pri poistení nehnuteľností. Pri fyzických osobách sú to rodinné domy, byty, chaty, poistenie domácnosti. Pri podnikateľských subjektoch je to poistenie ich stavieb, budov, administratívnych či priemyselných nehnuteľností, prípadne poistenie strojov. Takým špecifickým druhom podpoistenia, ktoré nastáva pri podnikateľoch, je aj prerušenie prevádzky, kde sa počíta a kalkuluje jeho zisk a nejaké náklady. Toto by sme nemali opomínať a treba aj v tomto smere dbať na aktualizáciu hodnôt.

Posledným typom, kde môže nastať podpoistenie, je ešte poistenie zodpovednosti, nakoľko rastú aj ceny základných materiálov. V prípade, že si uplatňujete škodu, ktorá bola pred rokom napríklad v hodnote 100 eur, dnešná hodnota opravy škody môže byť aj 500 eur. To znamená, že treba dbať tiež na to, aby bola konkrétna poistná zmluva zodpovednosti, ktorá býva pri poistení nehnuteľnosti domov a bytov, alebo pri podnikateľoch v prípade poistenia všeobecnej zodpovednosti, taktiež navýšená a aktualizovaná.

Ako aktualizovať poistenie?

Jednotlivé hodnoty sa aktualizujú či už priamo poisťovňami, kde si vieme dohodnúť takzvanú indexáciu. To znamená, že poisťovňa priamo vo svojich podmienkach má určité koeficienty, ktoré sleduje na základe štatistického úradu a hodnotu pravidelne aktualizuje. Alebo potom môže klient osloviť finančného sprostredkovateľa, ktorý mu vie zhodnotiť, akou mierou navýšiť poistnú sumu, aby klient nebol podpoistený. Poslednou možnosťou aktualizácie je znalecký posudok, exaktný výpočet, sledovanie situácie na trhu a podobne. Pri podnikateľoch to môže byť aj zvýšenie obratu spoločnosti. Ak ide o malú firmu, stačí aj nižšia poistná suma. Čím vyšší obrat máme, tým viac máme zákazníkov, zamestnancov… To znamená, že môžeme spôsobiť aj väčšie škody a mali by sme myslieť i na navýšenie poistnej sumy zodpovednosti.

Ako poisťovňa uhrádza škodu, ak je majetok podpoistený?

V prípade poisťovne ide o priamu úmeru. Napríklad máme byt, ktorý stál 150 000 eur, hodnota nehnuteľnosti je 300 000 eur, v danom prípade ide o päťdesiatpercentné podpoistenie. To znamená, že z hodnoty 150 000 eur bude poisťovňa ešte krátiť a po vyplatení škody si za uvedenú sumu nemáte možnosť kúpiť iný byt v tej istej lokalite, lebo nemáte na to finančné prostriedky. Preto aktualizácia poistenia býva naozaj dôležitá.

Čo je indexácia majetku?

Indexácia majetku je vlastne zreálňovanie istých hodnôt, ktoré sú v poistení určitými indexmi. Napríklad máme tu infláciu. Podľa štatistického úradu bola 22 percentná začiatkom roka, tým pádom by sa mali navýšiť minimálne o 20 percent všetky hodnoty, či už hnuteľného alebo nehnuteľného majetku. Pri hnuteľnom majetku je to špecifickejšie, nakoľko tá hodnota môže rásť aj rýchlejšie a treba to brať do úvahy. Napríklad ak sme kupovali počítač pred piatimi rokmi za tisíc euro, dnes jeho cena je možno 1 500. Motorové vozidlá rástli minimálne o 10-15 percent.

Poistenie nehnuteľnosti vs. poistenie domácnosti. Na čo si dať pri týchto produktoch pozor?

Pri poistení nehnuteľnosti treba dbať na základné parametre. Či je obývaná a akým spôsobom. Veľa klientov si poistí nehnuteľnosť ako obývanú, lebo je to lacnejšie. Typickým príkladom sú chaty, ktoré sa využívajú len pár dní v roku. Ak takúto nehnuteľnosť poistím ako obývanú, znamená to, že som ju poistil zle. Ďalej je dôležitá stavebná konštrukcia. Niektoré poisťovne zvažujú, či je dom postavený z muriva alebo je to drevostavba či kombinovaná stavba. Podľa toho sa odvíjajú aj ceny. Ďalším parametrom je umiestnenie objektu. Nachádza sa daná nehnuteľnosť v záplavovej zóne, je stavba umiestnená na konci dediny, v meste alebo na samote? Všetky tieto parametre vplývajú na cenu poistenia. Čím sú faktory rizikovejšie, tým je vyššia. Dôvod je úplne jednoduchý. Ak je nehnuteľnosť ďaleko od centra a na samote, môže byť v prípade požiaru dojazd požiarnikov oneskorený. Takisto vedia včas zareagovať aj prípadní susedia. So zväčšujúcim rizikom sa teda zväčšuje i škoda, ktorá môže vzniknúť.

Čo sa týka poistenia domácnosti, treba upriamiť pozornosť na to, aký majetok mám. Existuje laický odhad, kde sa počíta na každú izbu 2000 eur. Pri výpočte hodnoty majetku vedia poradiť finanční sprostredkovatelia. Berie sa tam aj šatstvo a obuv. Napríklad v prípade štvorčlennej rodiny ide celkom o slušnú sumu.

Posledným okruhom je zodpovednosť, ktorú veľakrát ľudia podceňujú. Zodpovednosť má v sebe dve riziká. Jedno vyplýva z vlastníctva nehnuteľnosti. To znamená, že ak vám prasklo potrubie a vytopili ste susedov, čo sa z mojej skúsenosti najčastejšie stáva, a druhou zodpovednosťou je takzvaná občianska zodpovednosť. Napríklad máme malé deti, ktoré vždy neustrážime a môže sa stať, že v obchode zhodia televízor, rozbijú susedovi okno a podobne. Tak na takéto prípady slúži občianska zodpovednosť, ktorá rieši aj takéto skutočnosti. Treba preto myslieť tiež na poistenie zodpovednosti. Kedysi sa táto oblasť nepoisťovala, no v súčasnosti právne povedomie ľudí u nás stúplo a mnohí si podobné škody už uplatňujú bežne. Keď zohľadním fakt, že cena za poistenie zodpovednosti je naozaj nízka v porovnaní so škodami, ktoré môžu vzniknúť, ide o užitočný produkt.

Informačný servis