Informácie o sporení v druhom pilieri majú novú podobu. Pomôžu vám zvoliť správnu stratégiu na kumuláciu úspor?

Viac ako 1,6 milióna ľudí si v priebehu januára a februára našlo v e-mailoch či poštových schránkach informáciu o aktuálnej výške svojich úspor v druhom pilieri dôchodkového sporenia. Výpis z osobného dôchodkového účtu mnohých prekvapil – či už výškou naakumulovanej sumy, alebo novými informáciami. Dôchodcovské správcovské spoločnosti sú totiž po novom povinné informovať svojich klientov podrobnejšie než v minulosti.

Okrem základných údajov o výške úspor či výkonnosti jednotlivých fondov svojej „déesesky“ dostali sporitelia tento rok aj odhad doživotného dôchodku z druhého piliera či odporúčanie zmeniť alebo zachovať zvolenú investičnú stratégiu. Výpis je prehľadnejší a musí obsahovať aj informácie o odplatách, nákladoch a poplatkoch, ktoré pripadajú na sporiteľa.

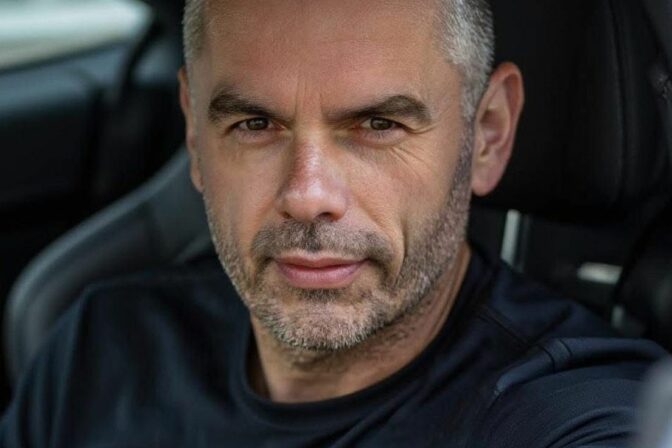

Mnohých sporiteľov vo všeobecnosti prekvapili nízke sumy vo výpisoch. „Klienti niekedy zabúdajú na to, že ide len o časť financií, ktoré zo svojho príjmu odviedli, a vo výpise nie sú uvedené informácie z prvého piliera dôchodkového sporenia – teda zo Sociálnej poisťovne,“ vysvetľuje Michal Ďuriš, partner sprostredkovateľskej spoločnosti Umbrella Group v Bratislave. Aktuálne totiž do druhého piliera prúdi len časť z príjmov, ktorú musíme odvádzať na dôchodok.

Aký bude môj dôchodok?

Presnejšie povedané, kým v Sociálnej poisťovni končí 12,75 percenta z odvodov zaplatených z nášho príjmu (I. pilier), do dôchodcovskej správcovskej spoločnosti, ktorú sme si vybrali, putuje len 5,25 percenta (II. pilier). Tento podiel sa každoročne zvyšuje o štvrť percenta a podľa aktuálnej legislatívy skončí v roku 2024 na úrovni 6 percent.

Pri predpokladanej výške dôchodku, ktorý budú sporiteľovi doživotne vyplácať podľa nasporenej sumy, výpis počíta aj s vyčíslením tejto sumy na základe troch scenárov – pesimistického, základného aj optimistického ekonomického vývoja. „Vnímal by som to ako ilustráciu, na základe ktorej si viete predstaviť, aké veľké rozdiely môžu nastať vo vašich financiách, keď sa finančným trhom bude dariť nadštandardne, priemerne alebo podpriemerne,“ pokračuje v čítaní výpisu Michal Ďuriš. Odhad sa líši tiež podľa predpokladaného odchodu sporiteľa do dôchodku.

Aké ďalšie informácie prináša nový výpis? Kľúčová informácia je aktuálna hodnota dôchodkových úspor a jej porovnanie s predošlým rokom. Ide o sumu, ktorú sporiteľ, prípadne jeho zamestnávateľ odviedol na osobný dôchodkový účet, a jej ročné zhodnotenie správcovskou spoločnosťou. Tieto čísla hovoria jasne o tom, ako rýchlo nám pribúdajú úspory a ako sa našej DSS-ke darí zverené peniaze zhodnocovať.

Ďalšie údaje sú už postavené skôr na hlinených nohách – napríklad už spomínaná predpokladaná výška dôchodku v čase odchodu na dôchodok. „Do výpočtu orientačnej výšky dôchodku z druhého piliera vstupuje množstvo faktorov, ktoré sa môžu výrazne zmeniť – výška mzdy, doba sporenia, legislatíva, vek odchodu do dôchodku, výkonnosť fondu a ďalšie,“ upozorňuje Ďuriš.

Skutočnú výšku dôchodku – na rozdiel od tej predpokladanej – ovplyvní aj to, či a ako štát zmení pravidlá odchodu do dôchodku, a tiež ekonomický vývoj na svetových trhoch.

Čas na zmenu fondu?

Ak dostanete pri pohľade na optimistický scenár chuť na zmenu fondu, v ktorom si šetríte, ďalšia informácia vo výpise vás zrejme nasmeruje z dlhopisového na akciový alebo indexový fond. Akciové fondy jednotlivých DSS-iek totiž v uplynulých rokoch zhodnotili úspory svojich klientov výrazne vyššie ako tie dlhopisové.

„Trh rástol za uplynulú dekádu o desiatky percent, čo je vidieť aj na zhodnotení úspor klientov, ktorí si vložili financie do akciových a indexových dôchodkových fondov,“ hovorí Ďuriš. Je teda namieste čo najrýchlejšia zmena fondu? Nie nevyhnutne. Upozorňuje na to aj ďalšia informácia, ktorú správcovské spoločnosti povinne uvádzajú vo výpise: „Doterajšia výkonnosť dôchodkového fondu nie je zárukou rovnakej výkonnosti dôchodkového fondu v budúcnosti.“

Sporitelia si podľa ochoty znášať riziko môžu úspory rozdeliť medzi fondy s rôznym prístupom k riziku pri investovaní. „Pre rozhodnutie, v ktorom fonde sporiť, je dôležitý počet rokov, počas ktorých si ešte budete sporiť a zhodnocovať prostriedky. Ak je to viac ako desať rokov, väčšinu portfólia by som odporučil presunúť do rastových, teda indexových alebo akciových fondov,“ hovorí Ďuriš.

Novinky vo výpise

Vysvetľujúci charakter má informácia, ktorá upozorňuje na to, že výraznú časť z dôchodku vám môže ukrojiť inflácia. Na výpise totiž nájdete aj sumu dôchodku zníženú o infláciu dve percentá ročne. Za predpokladaný mesačný dôchodok napríklad 150 eur si totiž po zohľadnení dvojpercentnej inflácie budete môcť o dvadsať rokov kúpiť služby a tovary, ktoré by mali dnes hodnotu sto eur.

Novinkou vo výpise z osobného dôchodkového účtu sporiteľa je informácia o oprávnenej osobe. Sporiteľ ju mohol určiť pri podpise zmluvy o starobnom dôchodkovom sporení alebo doplniť neskôr v komunikácii s DSS. Je to osoba, ktorá má nárok na nasporenú sumu, respektíve z nej vyplácané dôchodky v prípade smrti sporiteľa. Ak vo výpise nie je určená, nasporené financie „spadnú“ do dedičského konania a získajú ich oprávnení dediči. Doplniť ju môžete aj elektronicky, cez online formuláre jednotlivých DSS-iek.

Digitálna komunikáciu v súčasnosti uprednostňujú všetky správcovské spoločnosti. Nové výpisy prednostne zasielajú do elektronickej pošty sporiteľa a sprístupňujú ich aj cez svoje webstránky prostredníctvom bezplatného pasívneho elektronického prístupu k osobnému dôchodkovému účtu. Pomocou elektronického prístupu k účtu si klienti môžu online po nastavení zmeniť aj typ fondu, v ktorom chcú investovať.

Prestup do inej DSS má dva kroky

O čosi náročnejší je prestup z jednej dôchodkovej správcovskej spoločnosti do inej. Sporiteľ na to potrebuje akceptačný list, o ktorý môže požiadať len osobne v pobočke Sociálnej poisťovne. Následne tento dokument odovzdá zástupcovi novej DSS-ky, s ktorým podpíše zmluvu. Ku dňu prestupu sa potom všetky úspory presunú zo starej správcovskej spoločnosti do novej.

Informačný servis