Tento typ pôžičiek nespadá pod reguláciu Národnej banky Slovenska.

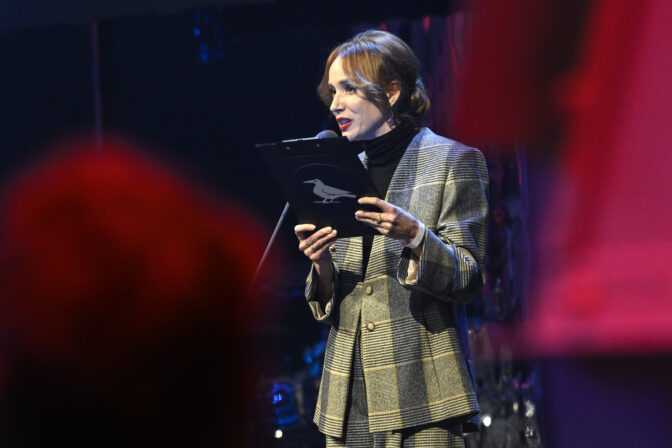

Už aj na Slovensku sa čoraz častejšie hovorí o zhodnocovaní peňazí cez komunitné investície, resp. peer to peer pôžičky (P2P). Keďže do procesu nie zapojená banka, jej maržu si delia medzi sebou dlžník a veriteľ. „Komunitné investície pretvárajú svet financií,“ hovorí Jana Mücková zo spoločnosti Bondster, ktorá funguje ako trhovisko P2P pôžičiek. Avšak ako pre agentúru SITA povedal finančný analytik OVB Allfinanz Slovensko Marián Búlik, P2P investície patria rozhodne k tým rizikovejším. „Zďaleka nie všetko, čo sa javí ako výborný trend, je skutočne vhodným investičným nástrojom pre väčšinu,“ upozornil Búlik.

Obchádzanie bánk

Poskytovanie úverov bolo doteraz podľa Mückovej vyhradené najmä bankám. Vyberali peniaze od drobných sporiteľov a požičiavali ich firmám alebo ďalším ľuďom. Žijú z úrokového rozdielu. „Vďaka priamym P2P investíciám a platformám, ktoré ich sprostredkúvajú, však prichádza zlom. Jednotlivec, fyzická osoba, môže požičať firme, ktorá potrebuje kapitál na svoj rozvoj alebo fyzickej osobe, ktorá si chce napríklad zrekonštruovať bývanie. Úroky u týchto pôžičiek dosahujú pre investora aj viac ako desať percent,“ hovorí Jana Mücková.

Problémom podľa Búlika je to, že tento typ pôžičiek nespadá pod reguláciu Národnej banky Slovenska. Pôžičky sa riadia Občianskym zákonníkom, ktorý v porovnaní so spotrebiteľskými zákonmi poskytuje len minimálnu ochranu klientom. „Úrokové sadzby sa pohybujú aj výrazne nad desiatimi percentami, čo je výrazne nad priemerom úročenia spotrebiteľských úverov v bankách. V praxi sú zákazníkmi P2P spoločností teda ľudia, ktorých banka odmietla. Už len tento fakt vyvoláva otázniky nad zárukami splatenia dlhu,“ upozorňuje Búlik.

Väčšina P2P úverových spoločností má podľa Búlika nastavený nízky minimálny investorský vklad. „Vnímam to ako marketingový ťah, aj keď reálne umožňuje diverzifikovať riziko. Avšak jednorazová investícia po 20 eur aj v desiatke spoločností nijako nerieši investičnú stratégiu bežného človeka. Vidím tam istú podobnosť s lákavou investíciou do kryptomien, kde mnoho ľudí vložilo pár eur ako pokus, z ktorého možno o pár rokov niečo bude a ak nie, nebude ich to bolieť,“ skonštatoval Búlik. Vloženie sumy v tisícoch eur do P2P pôžičiek však považuje za vysoké riziko.

Čo je P2P

P2P je skratkou anglického výrazu peer to peer. Pôvodne sa výraz používal v IT oblasti, kde označoval spojenie dvoch rovnocenných užívateľov v počítačovej sieti, teda bez sprostredkovania serverom. A aj vo svete peňazí vznikol vzťah medzi rovnocennými užívateľmi. Prvou spoločnosťou, ktorá začala takto prepájať veriteľov a dlžníkov, bola v roku 2005 britská platforma Zopa. Neskôr sa pojem rozšíril i do firemných pôžičiek. Peer to business P2B označuje proces, pri ktorom súkromné osoby požičiavajú firmám. Prvou spoločnosťou, ktorá vznikla v tomto segmente, je britská platforma Funding Circle. Začala pôsobiť už v roku 2010.

V oblasti P2P na Slovensku pôsobí už pár rokov niekoľko spoločností. Platforma Bondster za necelé dva roky prevádzky sprostredkovala investorom pôžičky v hodnote 20 mil. eur. Túto možnosť využilo viac ako šesť tisíc individuálnych investorov. Ide o ľudí z rôznych krajín. Aktuálne napríklad rastie záujem podľa Mückovej zo Španielska a Nemecka.

Slováci sú konzervatívni

Slováci podľa Mückovej nie sú veľmi zdatní pri zhodnocovaní peňazí. V bankách majú aktuálne uložených 35,5 mld. eur. Najviac z toho na bežných účtoch a úročenie je tu takmer nulové. O niečo lepšie sú na tom podľa Mückovej majitelia termínovaných vkladov. Banky na nich najlepšie platia pri viazanosti na dva až päť rokov – podľa štatistík NBS v priemere 1,18 percenta.

Pri úsporách Búlik vidí v praxi v posledných rokoch jednoznačný posun od striktne konzervatívneho nastavenia k čiastočnému využívaniu progresívnych nástrojov. Slováci v poslednom čase začínajú podľa neho viac objavovať investície najmä do podielových fondov, čo je pozitívne. „Napriek tomu výraznú väčšinu úspor stále držia na bežných účtoch, kde sa v dôsledku inflácie znehodnocujú,“ skonštatoval Búlik. Každá zmena v prospech zhodnocovania úspor nad úroveň inflácie je podľa neho užitočná, treba si však dať pozor na rizikovosť investícií.