BRATISLAVA 28. novembra (WBN/PR) – Rozdiely medzi bankou a nebankovkou, hoci sa v poslednom čase zmenšujú, stále existujú v úrokoch, poplatkoch, v ročnej percentuálnej miere nákladov (RMPN), ale aj v sankciách za neplatenie.

Základný rozdiel medzi bankou a nebankovkou je aj v tom, že banky sa riadia podľa prísnejšej legislatívy a podliehajú dohľadu NBS. V porovnaní s nebankovými subjektmi banky poskytujú klientom komplexnejšie služby od založenia účtu cez vkladové produkty až po poradenstvo.

„Ide o dlhodobý vzťah, ktorý nie je založený len na úverovom produkte. Klientovi ponúkame bezpečnosť a stabilitu,“ informuje Lenka Lendacká, hovorkyňa Poštovej banky.

Úroky a poplatky

Pri úverových produktoch majú banky spravidla nižšie úrokové sadzby, ako nebankové spoločnosti, ale nie je to pravidlo. Závisí to od konkrétnych parametrov klienta a aktuálnej ponuky finančnej inštitúcie.

Vyššie úroky v nebankovkách sú zvyčajne preto, lebo oslovujú menej bonitných klientov a počítajú s vyššou mierou nesplácaných úverov, čo sa odráža aj v cene úveru.

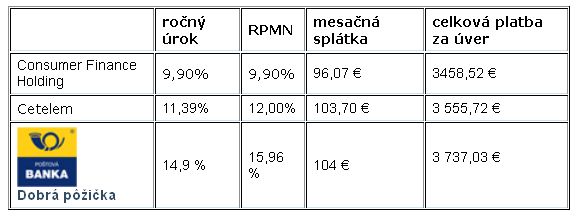

V posledných rokoch sa už ich úroky vyrovnávajú bankám, čom svedčí aj tento modelový príklad:

Klient potrebuje úver v sume 3000 eur. Splatnosť chce 3 rokov. Jeho čistý príjem je 800 eur a nemá iné záväzky. Aký úver by ste mu ponúkli úrok, mesačnú splátku, RPMN a o koľko by úver preplatil?

Banky sa v poslednom čase vyrovnávajú nebankovkám aj v tom, že požičiavajú klientom aj nižšie sumy (od niekoľko stoviek eur) za vyššie úroky. Na druhej strane nebankovky skresávajú úroky pri vyšších sumách a nepožičiavajú peniaze každému. V Cetelem napríklad bezúčelové úvery poskytujú až od výšky úveru 2000 eur.

Tiež je dôležité, aby ste si overili výšku poplatku za poskytnutie úveru. Nebankovky mali v minulosti výhodu v tom, že nemali poplatky za poskytnutie, vedenie ani predčasné splatenie úveru. Tieto benefity však už dnes ponúkajú aj banky. Poplatky za poskytnutie síce ešte banky majú, ale v rámci akcií ich často odpúšťajú.

Napríklad Poštová banka poplatok za poskytnutie úveru klientovi vôbec neúčtuje. Poplatky za vedenie či predčasné splatenie v bankách tiež takisto neplatíte.

„Preto by ste sa mali primárne riadiť RPMN, ktorá poukazuje na celkové náklady spojené s pôžičkou. Pri niektorých neserióznych finančných inštitúciách sa RPMN pohybuje v stovkách aj tisíckach percent,“ upozorňuje Lendacká.

Ak je hodnota RPMN vyššia ako 30% mali by ste zbystriť pozornosť a overiť si či je pôžička skutočne taká výhodná ako vyzerá.

Dôležité je informovať sa o výške sankčných poplatkov, ktoré vám v prípade platobnej neschopnosti hrozia.

„Tie sú v nebankových subjektoch pre klientov z finančného hľadiska často likvidačné. V bankách sú sankcie za omeškanie splátok limitované platnou legislatívou,“ informuje Lendacká a dodáva, že nemôžete všetky nebankovky hádzať do jedného vreca.

Portál BANKY.sk vznikol v roku 1998. Denne prináša aktuálne správy z bankového diania doma i v zahraničí. Okrem správ pravidelne ponúka exkluzívne rozhovory s top manažérmi bánk na Slovensku. Uľahčuje čitateľom orientáciu v bankových produktoch a pomáha im pri správnom výbere. Súčasťou portálu je aj odborné poradenstvo na aktuálne témy, kde sa čitatelia môžu dozvedieť viac o riešení svojich praktických otázok z oblasti bankových služieb. Okrem iného tam nájdete aj aktuálne kurzové lístky a finančné kalkulačky.