Centrálna banka rozšírila limit pre poskytovanie úverov prevyšujúcich osemnásobok ročného príjmu pre mladých klientov.

Národná banka Slovenska (NBS) čiastočne zmiernila opatrenia v rámci úverov po ukončení medzirezortného pripomienkového konania. Podľa pôvodného návrhu sa mal podiel úverov, pri ktorých sa prekračuje osemnásobok ročného príjmu, znížiť až na 5 %. Konečná hodnota tohto podielu sa upravila na 10 %. Dodatočných 5 % úverov prekračujúcich limit môže byť poskytnutých mladým klientom do 35 rokov s príjmom neprevyšujúcim 1,3-násobku priemeru, celkový dlh zároveň nesmie presiahnuť 9-násobok čistého ročného príjmu žiadateľov o úver.

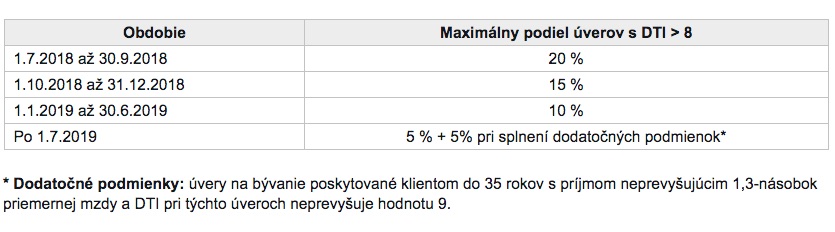

Postupne sa zníži podiel úverov, ktoré by klientov v porovnaní s ich príjmom podľa centrálnej banky neprimerane zadlžili. Ide o úvery, pri ktorých celkový dlh vrátane nového úveru prevyšuje 8-násobok čistého ročného príjmu žiadateľov o úver. “Osemnásobok čistého ročného príjmu nepredstavuje absolútny úverový strop. Stále bude možnosť poskytnúť istú časť úverov presahujúcich túto hodnotu, podobne ako pri LTV (pomer úveru k hodnote nehnuteľnosti – pozn. red.). Tento podiel sa bude len postupne znižovať. Od 1. júla 2018 bude môcť túto hodnotu presahovať až 20 % nových úverov. Je to prakticky rovnaká úroveň, akú banky poskytujú aj v súčasnosti. Od 1. júla sa teda neočakáva v podstate žiaden dopad. Tento podiel sa bude postupne znižovať,“ uvádza NBS.

Príklad výpočtu:

Pri stanovení maximálnej výšky úveru vzhľadom k ročnému príjmu sa vychádza zo súčtu príjmov všetkých spoludlžníkov. Ak napríklad o úver na bývanie žiadajú dvaja žiadatelia s priemerným príjmom, ktorý bol na konci roka 2017 na úrovni 1041 €, čistý príjem každého z nich je cca 791 € a teda spoločný čistý príjem je 1582 €. Maximálna výška úveru bude 8-násobok ich spoločného čistého príjmu, teda 8 × 12 × 1582 = 151 872 €. Je však potrebné opätovne upozorniť, že časť úverov môže prekračovať aj takýmto spôsobom vypočítaný strop.

Ako sa zmenia limity pre pomer úveru k hodnote nehnuteľnosti?

V súčasnosti môžu úvery, ktoré presahujú 80 % hodnoty založenej nehnuteľnosti, tvoriť najviac 40 % nových úverov. Od 1. júla 2018 sa tento podiel zníži na 35 %. Neskôr sa tento podiel bude ďalej postupne znižovať na 20 %. V rámci medzirezortného pripomienkového konania sa o jeden štvrťrok predĺžilo prechodné obdobie. Plná implementácia sa posunula z 1. apríla 2019 na 1. júl 2019.

Okrem toho sa od 1. júla 2018 zruší možnosť poskytovať úvery nad 90 % hodnoty nehnuteľnosti, vrátane úverov vo výške 100 % nehnuteľnosti. “V súčasnosti však tvoria tieto úvery len 6 %, nejde teda o výraznú zmenu. Návrh neobmedzuje maximálnu výšku úveru na 70 % hodnoty nehnuteľnosti, ako uvádzali niektoré médiá. Banky budú môcť naďalej poskytovať časť úverov až do výšky 90 % hodnoty založenej nehnuteľnosti,“ informuje centrálna banka.

Vplyv bude postupný

S cieľom zamedziť výraznému jednorazovému dopadu na trh úverov sa pripravované opatrenia budú uplatňovať postupne, ako to bolo aj v minulosti. Na začiatku, teda v období od 1. júla do 30. septembra 2018, budú nastavené na úrovni, ktorá zodpovedá aktuálnej situácii na trhu. V tomto období sa podľa centrálnej banky preto neočakáva takmer žiadny dopad na dostupnosť úverov. Dopad pripravovaných zmien sa prejaví podľa banky až v roku 2019, teda v čase ich plnej účinnosti. Vtedy by sa mal mierne spomaliť rast úverov, ktorý je momentálne podľa NBS nadmerný. “Predpokladáme však, že tempo rastu úverov napriek tomu zostane jedno z najrýchlejších v rámci EÚ,“ myslí si NBS.

Nový limit by mal mať podľa banky dopad najmä na úvery, ktoré sú neprimerane vysoké vo vzťahu k príjmom domácnosti. Týkať sa to bude najmä úverov na bývanie, ktoré sú v porovnaní s príjmom žiadateľov o úver neprimerane vysoké. Spotrebiteľské úvery budú podľa centrálnej banky ovplyvnené iba v prípade, že domácnosť už má aj úver na bývanie. Nové zmeny sa prakticky nedotknú poskytovania spotrebiteľských úverov klientom, ktorí zatiaľ nemajú žiaden úver. “Rozšírením výnimky pre poskytovanie úverov prevyšujúcich osemnásobok ročného príjmu pre mladých klientov sa zmiernil dopad na tento segment klientov,“ dodáva NBS.